les sociétés doivent déclarer à l’administration fiscale les dividendes (revenus distribués) et les intérêts du compte courant (revenu fixe) versés à leurs associés pour l’année civile précédente, quelle que soit la date de clôture du l’exercice comptable.

Théorie…

Depuis le 1er janvier 2018, cette déclaration est obligatoirement souscrite par voie électronique (EDI ou EFI) (article 242b du CGI) et doit être déposée au plus tard le 15 février de l’année suivant son paiement.

A lire aussi : Le calendrier de l'Avent : un cadeau original

Ainsi, pour les dividendes et les intérêts du compte courant payés en 2020, vous avez jusqu’au lundi 15 février 2021 pour produire votre déclaration des IFU.

Pour rappel, depuis le 1er janvier 2018, les revenus distribués et les revenus de placements à revenu fixe perçus par des personnes physiques sont soumis, au moment du paiement, à un prélèvement forfaitaire hors décaissement au taux de 12,8 %, à quels prélèvements sociaux devraient être ajoutés au taux de 17,2 %.

A lire aussi : Méthodes pédagogiques : 4 approches incontournables pour l'enseignement

Ce prélèvement, prélevé à la source par la société, constitue un acompte de l’impôt sur le revenu qui sera dû l’année suivante. Toutefois, les petits contribuables peuvent demander une exemption. Ceci s’applique aux contribuables dont le revenu fiscal de référence (RFR) de l’année précédente ne dépasse pas 50 000€ (soit 75 000€ pour un couple marié ou en couple) en termes de dividendes et 25 000€ (ou 50 000€ pour un couple) en termes d’intérêts sur le compte courant d’un associé.

L’ année suivante, les mêmes sommes sont assujetties à un prélèvement forfaitaire unique (UPU — également appelé « impôt forfaitaire ») au taux de 12,8 % ou éventuellement à l’échelle progressive de l’IR. Cette option est énoncée dans la déclaration de revenus du contribuable.

Qui est touché par cette « déclaration de l’IFU » ?

- Sociétés assujetties à l’impôt des sociétés qui distribuaient des dividendes à leurs partenaires.

- Toutes les sociétés (APM et IS) qui ont payé des intérêts sur le compte courant du partenaire.

Si votre entreprise relève de l’article 8 du Code général des impôts (c’est-à-dire, à peu près qu’elle est soumise à la RI), les bénéfices distribués aux associés ne sont pas classés comme « dividendes » et ne sont pas imposables. En effet, les bénéfices qui ont déjà été imposés dans les mains de associés lors de leur réalisation ils ne sont pas imposés à nouveau quand ils sont payés (sur ce point, je vous renvoie à un article précédent).

Afin de mieux comprendre l’évolution des transactions, nous vous rappelons que les revenus distribués doivent être déclarés de deux façons.

Ils sont d’abord déclarés par l’entreprise qui les paie :

- Au plus tard le 15 du mois suivant le paiement du dividende et des intérêts sur le compte courant, la société doit produire une déclaration 2777. Il est à cette fois-ci, le PNL de 12,8 % (sauf si le partenaire a demandé une exemption) et les prélèvements sociaux de 17,2 % sont pris à la source.

- Et une deuxième fois, en février de l’année suivante, en souscrivant une déclaration 2561 pour permettre à l’administration fiscale de remplir au préalable la déclaration de revenus de chaque bénéficiaire. La société n’a aucun versement à faire dans cette déclaration, puisque les montants déjà déduits dans la déclaration 2777.

Ensuite, ils sont déclarés par l’associé qui les perçoit dans la déclaration de revenus : les dividendes et les intérêts du compte courant reçus doivent être déclarés par l’associé dans la catégorie Revenu en capital mobile (MCM). C’est à ce moment que le contribuable peut choisir de se soumettre ou non à l’échelle progressive du RI, à défaut qu’il demeure assujetti à l’ « impôt forfaitaire » (et aura donc payé le montant total de l’impôt lors du prélèvement à la source).

Le défaut de produire la déclaration 2561 est passible d’une amende de 50 % des sommes non déclarées (article 1736 CGI), de sorte que le la question est importante. Cette sanction peut paraître encore plus lourde puisque cette omission n’entraîne aucune perte de revenus pour le Trésor public…

La pratique

Les bases sont posées, voyons comment compléter votre retour 2561.

La déclaration 2561 est enregistrée ; vous devez donc remplir une déclaration pour chaque partenaire bénéficiaire , qu’il s’agisse d’une personne physique ou d’une société.

Seuls les formulaires remplis doivent être envoyés à l’administration fiscale. Ainsi, si la société n’a versé que des dividendes et/ou des intérêts sur le compte courant, les déclarations 2561 bis, ter et quater ne seront pas produites en principe.

Nous ne nous concentrerons pas sur la première partie de la déclaration 2561, qui consiste uniquement à identifier la société payeuse et l’associé bénéficiaire.

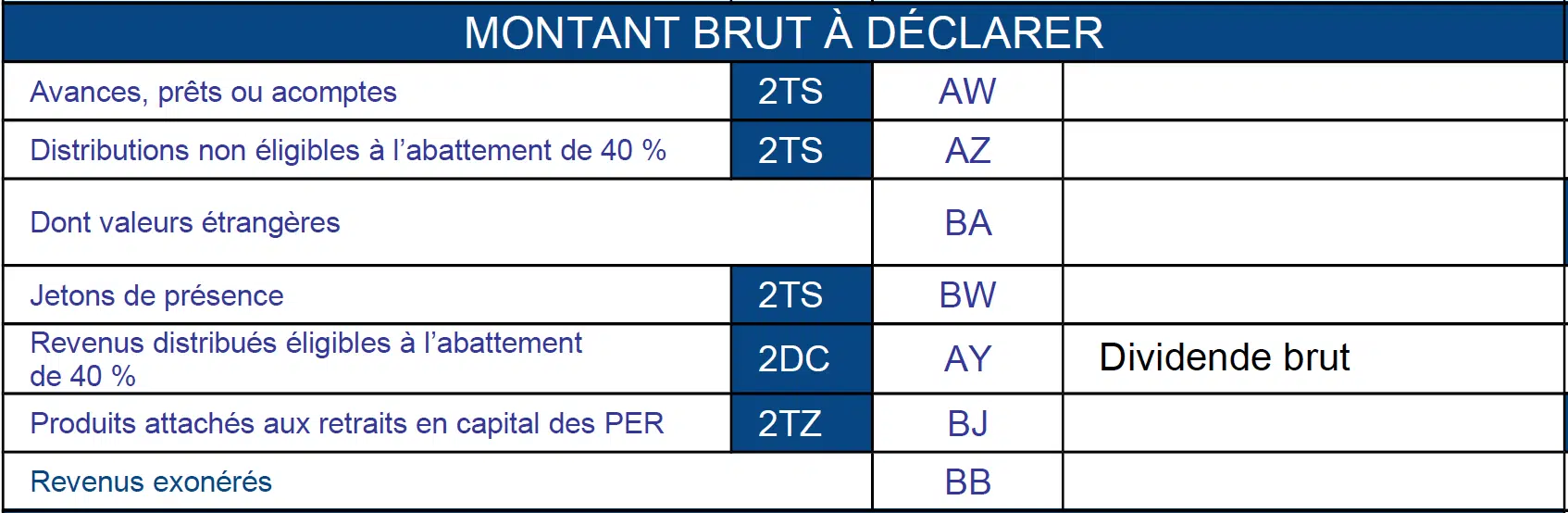

Si votre entreprise a versé des dividendes en 2020 :

Indiquer dans la case « AY » le montant brut du dividende (c.-à-d. avant le paiement de l’impôt et de la société prélèvements), que le partenaire soit une personne physique ou morale.

Cette case ne tient pas compte du statut de bénéficiaire (personnes morales qui ne peuvent bénéficier de l’allocation de 40 %, réservée aux personnes physiques qui choisissent de se soumettre à l’échelle progressive de la RI), ni du fait qu’en fin de compte la personne physique associée ne peut opter pour l’imposition sur le échelle progressive.

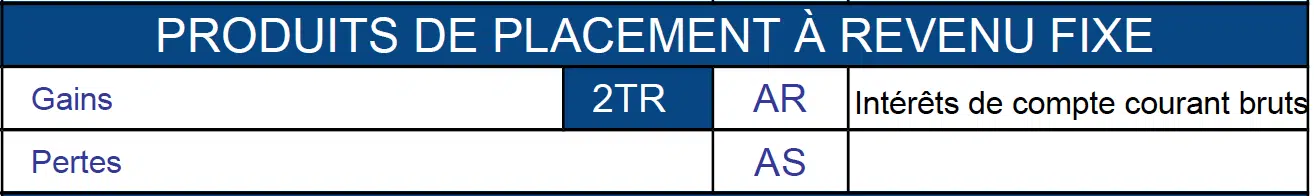

Si votre entreprise a payé les intérêts du compte courant partenaire en 2020 :

Indiquez dans la case « AR » le montant brut des intérêts associés sur le compte courant . Encore une fois, il n’y a aucune raison de faire la distinction entre le partenaire est une personne physique ou morale.

Puis vient la partie des prélèvements sociaux . Les choses deviennent légèrement compliquées.

En principe, le montant brut des dividendes et des intérêts du compte courant versés à l’associé devrait être reporté à la rubrique « Case DQ » .

Attention, cependant, au cas particulier du gérant indépendant (T.N.S sous la Sécurité Sociale des Indépendants, ex-RSI).

En tant que travailleurs indépendants, les dirigeants majoritaires de la SARL et l’unique gérant associé d’EURL sont soumis à des cotisations sociales sur la fraction du dividende et des intérêts courants qui dépasse 10 % du capital social, des primes d’émission et du montant moyen des sommes restées en compte courant. Cette fraction n’est alors pas soumise à des prélèvements sociaux de 17,2 %.

Il convient donc de ventiler la fraction des dividendes et les intérêts courants soumis aux déductions sociales et la part soumise aux cotisations de sécurité sociale.

- Indiquez dans la case « DQ » la fraction des intérêts sur le compte courant et des dividendes ne dépassant pas ce seuil de 10 % . Cette fraction n’est pas soumise aux cotisations SSI et peut donc bénéficier du CSG déductible d’un montant de 6,8%.

- Et dans « Box BS » la fraction des intérêts courants et des dividendes dépassant ce seuil de 10% . Étant donné que cette fraction est assujettie à des cotisations SSI, elle ne peut pas bénéficier de la CSG déductible.

Enfin, la dernière mention à remplir concerne le prélèvement forfaitaire non libératoire.

Dans la « case CN », indiquez le montant du PFNP de 12,8 % qui a été déduit à la source au moment du paiement du dividende et des intérêts du compte courant. Il s’agit du montant indiqué dans la déclaration 2777.

Cette case ne devrait demeurer vide que si le partenaire a demandé une exemption du PFNP.